GHOSTBUSTERS

- aoliveira17

- 3 de dez. de 2019

- 4 min de leitura

Atualizado: 1 de nov. de 2023

São Paulo, 03 de dezembro de 2019.

Caros cotistas, investidores e parceiros,

Histórias sobre monstros e fantasmas atiçam nossa imaginação desde pequenos. Talvez seja por isso que escolhemos pela segunda vez um filme estrelado por Bill Murray, para compor nossa carta mensal. Ou talvez simplesmente nos identifiquemos com seu humor seco e seu jeito direto e cínico. Afinal, aos 69 anos, ele continua na ativa e colecionando prêmios. Em 2016, o ator recebeu o prêmio Mark Twain, considerado um dos principais no meio humorístico americano.

No filme “Os Caça-Fantasmas” de 1984, um grupo de três cientistas se transforma em caçadores e atividades paranormais na cidade de Nova York. É uma mistura de comédia com ação e efeitos especiais. E é impossível não se mexer ao som da trilha sonora de Ray Parker Jr. (Talvez você já esteja fazendo agora mesmo!)

Os fantasmas do mercado

Em nossos mais de 20 anos de experiência no mercado financeiro, sempre encontramos bons motivos para nos preocupar. Afinal, acreditamos que uma das melhores formas de começar a ganhar dinheiro é pensar muito sobre como não perder e se manter vigilante.

O gráfico abaixo mostra o resultado de uma pesquisa mensal com clientes institucionais do Bank of America. Entre várias outras perguntas, os clientes indicam qual o principal risco que estão observando no curto prazo. A verdade é que o mercado nunca está tranquilo: sempre existe algo que pode ter um impacto negativo significativo.

Outro ponto que chama a atenção é que nenhuma das grandes preocupações citadas nos últimos 8 anos se materializou. A União Europeia não se desintegrou e o euro continua vivo. Os EUA continuaram a crescer, mesmo com o risco do abismo fiscal. A China passou por um processo de desaceleração de crescimento, mas não “quebrou”.

E a guerra comercial? Ainda não temos indicações claras de quando será o seu final (se é que

vai haver um). Porém há sinais que possa existir uma trégua no curto prazo. Desde o início de 2018, esta tem sido a principal preocupação do mercado. É interessante notar que, neste ano, tanto a bolsa americana (+25%) e a chinesa (+24%), países diretamente envolvidos nessa disputa, estão performando muito bem.

Os fantasmas brasileiros

O movimento que mais chamou a atenção do mercado em novembro foi a alta de 5,5% do dólar para R$4,24. Nossos leitores já conhecem nossa visão de que a tendência do dólar é para cima e ainda mantemos nossa posição comprada na moeda americana. Vemos três principais motivos para isso:

- Mudança de política econômica: desde 2016, o governo está promovendo um grande ajuste fiscal na economia (gasta menos). Como as políticas fiscais e monetárias deveriam andar juntas, isso permite que o Banco Central corte estruturalmente os juros.

- Fim da exportação de juros: o principal produto de exportação do Brasil nunca foi minério de ferro e nem soja, mas sim juro real (juro nominal menos inflação). Com a queda de juros, o capital internacional que vinha ao país para se beneficiar dessa distorção está agora buscando outros mercados.

- Fluxo de capitais: nem renda fixa e nem a bolsa, por conta de prêmio, liquidez e composição, são suficientemente atraentes aos investidores estrangeiros. Esses investidores, de forma estruturada, dificilmente virão para cá.

Mas isso não levará a um aumento da inflação? Os economistas atribuem vários fatores para as causas da inflação, como o balanço entre oferta e demanda, inércia histórica e expectativa sobre o futuro. Porém, esses movimentos tendem a ser de médio e longo prazo.

Desde meados de 2017, o país entrou em uma forte tendência desinflacionária. Este movimento, para um país que ainda mal saiu da maior recessão de sua história, ainda não parece ter se esgotado.

A volta da esquerda

“Outra semana, e outro país da América Latina está nas ruas”. Assim começa um artigo da última The Economist, uma revista financeira britânica, sobre os recentes protestos na região. Os eventos no Chile, na Bolívia, no Equador e, mais recentemente, na Colômbia reavivaram a preocupação da volta da esquerda populista aos governos dos nossos principais vizinhos.

Os ativos brasileiros têm sofrido um certo contágio por conta disso. A soltura do ex-presidente Lula também contribuiu para o aumento da volatilidade por aqui.

O Stay Puft gigante, o homem de marshmallow no filme, foi fruto da imaginação do cientista Ray

Stants (personagem de Dan Aykroyd). Não era um fantasma real. O próprio caçador de fantasmas

foi traído por seus pensamentos.

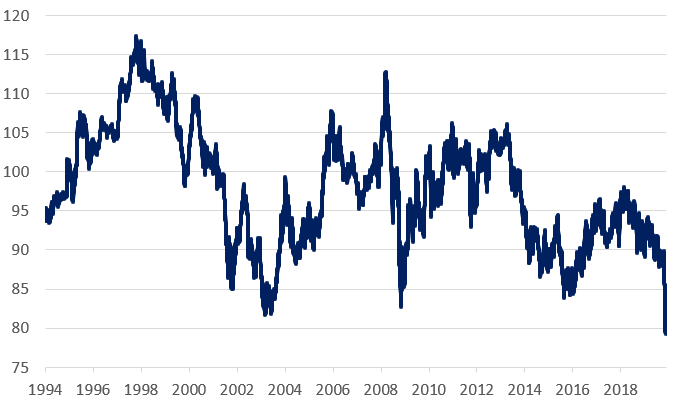

Muitos medos são criados pelos alarmistas de plantão. Não estamos subestimando os riscos desses movimentos populares na região. Mas cabe a nós, gestores de recursos, avaliar o quanto já está refletido nos preços dos ativos. O gráfico abaixo mostra a cotação histórica do peso chileno. Está no menor nível da história, pior que nas crises de 2002, 2008 e 2015, mesmo com a possibilidade de uma recuperação cíclica global nos próximos meses.

O passado

Apesar da turbulência na América Latina, os mercados globais performaram bem em novembro. O S&P500, índice da bolsa americana, subiu 3,4%. Por aqui, a alta do dólar e uma maior preocupação com o retorno da inflação contaminou os mercados, mas o Ibovespa fechou com uma alta de 0,9%.

E o futuro?

Ainda continuamos otimistas com os ativos brasileiros. Nosso cenário para 2020 é de bolsa e

dólar em alta e juros em queda.

Desde o início em maio/18, o retorno acumulado do Dahlia Total Return foi de 45,4%, equivalente a 480% do CDI e 4,4% acima do Ibovespa, mas com um risco 52% inferior.

Até o fim

Esta é a nossa última carta do ano. Agradecemos toda a ajuda e confiança de nossos clientes e parceiros. Desejamos um excelente final de ano e muito sucesso para 2020.

Obrigado pela confiança,

Dahlia Capital

+55 11 4118-3148

Créditos finais:

Fotos: Depositphotos, Shutterstock

Gráficos: Bank of America, Bloomberg e Dahlia Capita

Comentários